Cobre Argentina

COBRE: BHP Y LUNDIN MINING CREARON VICUÑA, LA NUEVA EMPRESA A CARGO DE LOS PROYECTOS DE COBRE FILO DEL SOL Y JOSEMARÍA

#Cobre #Bhp #Lundin #Mineria #Argentina #FilodelSol #Josemaria #Electromovilidad

Las mineras completaron la adquisición conjunta de Filo, la venta del 50% del proyecto Josemaria y la formación de la empresa conjunta mitad y mitad.

BHP pagó a Lundin Mining u$s690 millones por la mitad de participación en Josemaría. La asociación -junto a FDS- permitirá el desarrollo de un importante distrito minero en la Argentina, que podría convertirse en uno de los más grandes del mundo en su tipo.

BHP y Lundin Mining completaron la adquisición conjunta de Filo Corp., la venta del 50% del proyecto Josemaria de Lundin Mining a BHP y la formación de una empresa conjunta mitad y mitad (50/50) que fue bautizada “Vicuña Corp.”.

“La formación de Vicuña marca un nuevo capítulo en el desarrollo del emergente Distrito de Vicuña, ubicado en San Juan y la región de Atacama de Chile”, destacaron en un comunicado recibido por Energy Report.

Bajo el nuevo sello Vicuña ahora se mantienen las actividades de los proyectos Filo del Sol (“FDS”) y Josemaría. La transacción incluyó la compra conjunta de Filo del Sol por aproximadamente u$s4.100 millones canadienses, unos u$s3.000 millones. Mientras que la entrada a Josemaría implicó un desembolso de u$s690 millones. BHP y Lundin Mining tendrán cada uno el 50% de ambos proyectos. Pero además, se desginaron a las autoridades de la empresa conjunta Vicuña.

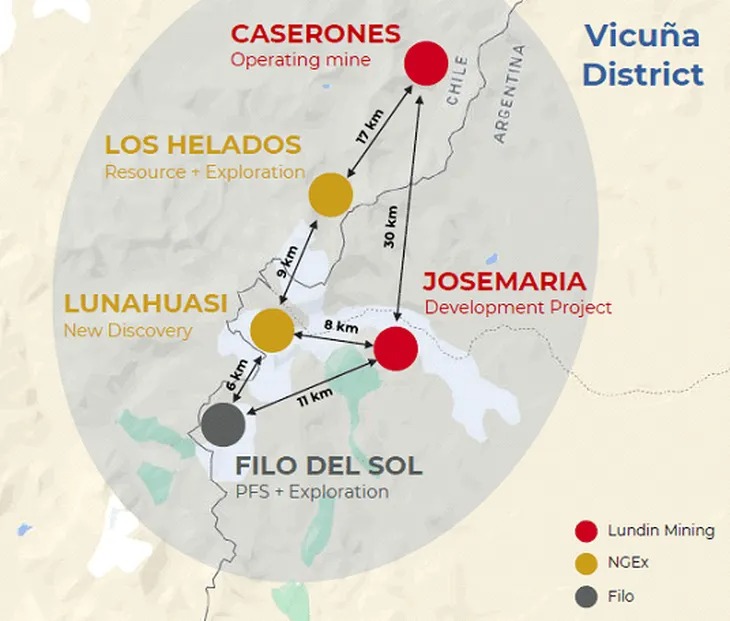

El mapa del Distrito Vicuña antes de la venta de los proyectos. De lado argentino, la zona minera incluye Josemaría, Filo del Sol y Lunahuasi. Del lado chileno están Los Helados y Caserones.

El directorio de Vicuña estará compuesto por Jack Lundin (presidente y director ejecutivo de Lundin Mining), Teitur Poulsen (vicepresidente ejecutivo y director financiero de Lundin Mining), Brandon Craig (presidente de BHP para las Américas) y Carlos Ramírez (vicepresidente de Vicuña JV BHP). Ramírez fue designado presidente del directorio de Vicuña Corp.

Sin embargo, Vicuña estará dirigida por Dave Dicaire, el ex vicepresidente ejecutivo del proyecto Josemaría desde 2022. Dicaire posee más de 40 años de experiencia en minería, ingeniería y construcción adquirida en una variedad de proyectos globales liderando tanto a los propietarios como a los equipos de ingeniería, adquisiciones y gestión de la construcción (EPCM).

David Dicaire era vicepresidente senior del proyecto Josemaría desde agosto de 2022, con responsabilidad general sobre todos los asuntos relacionados con el proyecto, desde el diseño y las primeras obras hasta la construcción y la puesta en marcha.

Dicaire también fue vicepresidente de Proyectos en Lundin Gold, donde supervisó el desarrollo y la construcción del galardonado proyecto Fruta Del Norte en Ecuador y, antes de eso, director de Proyectos en Freeport-McMoRan para el exitoso Proyecto de Expansión de Cerro Verde, valorado en miles de millones de dólares, en Perú. Antes de trasladarse a Freeport McMoRan, fue Gerente General de Desarrollo de Proyectos para Sudamérica para Xstrata Copper, con sede en Santiago de Chile.

Jack Lundin, presidente y director ejecutivo de Lundin Mining, celebró el acuerdo y el renombre del proyecto. “Gracias a la sólida colaboración entre BHP y Lundin Mining, hoy anunciamos la formación del nuevo acuerdo conjunto Vicuña Corp. y ahora entramos en un nuevo y emocionante capítulo de crecimiento que tiene el potencial de transformar a Lundin Mining en un productor de cobre de primer nivel”, sostuvo.

Según Lundin, el equipo recién formado de Vicuña, con el apoyo de su directorio trabajará para lograr varios hitos clave durante el año. “Vicuña tiene como objetivo una estimación de recursos minerales para los depósitos Filo del Sol y Josemaría dentro del primer semestre de 2025. Esta estimación de recursos formará la base de un informe técnico integrado que describirá el plan de desarrollo para la construcción por fases del distrito”, sostuvo.

“El distrito representa una oportunidad para satisfacer las crecientes necesidades mundiales de cobre de una manera significativa, tanto en términos de escala como de excelencia operativa. El Acuerdo Conjunto se compromete a aplicar estándares internacionales de la industria a cada faceta del negocio, desde la innovación en tecnología hasta el compromiso con la sostenibilidad y el desarrollo de capacidades”, remarcó Lundin.

Fuente: Ámbito

cobre

Cobre Argentina

COBRE, ORO, MOLIBDENO Y PLATA: GLENCORE PONE EL FOCO EN EL PACHÓN Y MARA

#Cobre #Oro #Molibdeno #Plata #Argentina #Mineria #Catamarca #ElPachon #Mara #Glencore #Electromovilidad

El nombramiento llega en un momento clave para la compañía, que impulsa dos ambiciosos proyectos mineros: El Pachón, en San Juan, y MARA, en Catamarca. (más…)

Cobre Argentina

COBRE Y LITIO: LA APUESTA MINERA QUE PODRÍA GENERAR 250.000 EMPLEOS EN ARGENTINA

#Litio #Cobre #mineria #Argentina #Caem #Electromovilidad #Empleo

Según CAEM, las inversiones en cobre y litio podrían llevar los empleos del sector de los actuales 100.000 a más de 250.000 en los próximos años. Foto: Salar del Rincón, en Salta. (más…)

Cobre Argentina

ARGENTINA PODRÍA PRODUCIR MÁS COBRE QUE PERÚ, SEGÚN UNO DE LOS PRINCIPALES EMPRESARIOS DE CANADÁ

#Cobre #Mineria #Argentina #Rigi #LosAzules #Canada #PDAC #McEwen #Toronto #Copper #Electromovilidad

Robert Mc Ewen cuenta sus expectativas por el desarrollo de Los Azules, habla de la situación del país y se anima a anticipar nuevos descubrimientos de cobre. (más…)

-

Cobre Mundohace 1 mes

Cobre Mundohace 1 mesMERCADO DEL COBRE 2025: PRODUCCIÓN EN ALZA Y DÉFICIT EN EL SUMINISTRO

-

Cobre Argentinahace 2 meses

Cobre Argentinahace 2 mesesFlavia Royón: “El RIGI les dio a los proyectos de cobre las condiciones que pedían”

-

Cobre Mundohace 2 meses

Cobre Mundohace 2 mesesPDAC 2025: MIKE HENRY, CEO DE BHP, “ARGENTINA PODRÍA CONVERTIRSE EN UNO DE LOS 5 PRINCIPALES PRODUCTORES DE COBRE DEL MUNDO”

-

Cobre Mundohace 2 meses

Cobre Mundohace 2 mesesCOBRE: LA PROVINCIA DE MENDOZA PARTICIPÓ EN LA PRIMERA JORNADA DE LA PDAC 2025 EN TORONTO Y PROTAGONIZÓ LA APERTURA DE ARGENTINA MINING

-

Cobre Argentinahace 2 meses

Cobre Argentinahace 2 mesesMILICIC PARTICIPÓ DE LA PDAC 2025: LOS PROVEEDORES LOCALES SE PREPARAN PARA APROVECHAR LA OPORTUNIDAD SI SE CONCRETA EL BOOM DE LA MINERÍA EN ARGENTINA

-

Cobre Argentinahace 4 semanas

Cobre Argentinahace 4 semanasARGENTINA PODRÍA PRODUCIR MÁS COBRE QUE PERÚ, SEGÚN UNO DE LOS PRINCIPALES EMPRESARIOS DE CANADÁ

-

Cobre Argentinahace 3 semanas

Cobre Argentinahace 3 semanasCOBRE, ORO, MOLIBDENO Y PLATA: GLENCORE PONE EL FOCO EN EL PACHÓN Y MARA

-

Cobre Argentinahace 3 semanas

Cobre Argentinahace 3 semanasCOBRE Y LITIO: LA APUESTA MINERA QUE PODRÍA GENERAR 250.000 EMPLEOS EN ARGENTINA